Die bei Ehepaaren sehr beliebte Steuerklassenwahl 3 für den besser Verdienenden und 5 für den weniger Verdienenden führt oftmals bei der Einkommensteuer-Jahreserklärung zu einer Nachzahlung. Dies hängt unter anderem mit einer in den Lohnsteuertabellen eingearbeiteten gesetzlichen Unterstellung zusammen.

Im Folgendem erklären wir die Hintergründe, verdeutlichen dies an einem Beispiel und geben Tipps, was man dagegen tun kann.

Jahreserklärung (= Einkommensteuer) und monatliche Lohnversteuerung

Bei der Jahreserklärung, der sogenannten Einkommensteuererklärung wird das Arbeitseinkommen beider Ehegatten im Regelfall zusammengerechnet und dann nach der allgemeinen Einkommensteuertabelle besteuert. Diese Tabelle kennt allerdings keine Steuerklassen. Die vom Arbeitslohn einbehaltene Lohnsteuer stellt dabei nur eine Vorauszahlung auf die endgültige Jahressteuerschuld dar.

Beim Lohnsteuerabzug eines Arbeitnehmers kann aber nur dessen eigener Arbeitslohn zugrunde gelegt werden, da der Arbeitgeber ja nicht das Gehalt des anderen Ehegatten kennt. Es kann daher passieren, dass im Laufe des Jahres zu viel oder zu wenig Lohnsteuer einbehalten wird.

Beispiel 1: Steuerklassenkombination III/V - Nachzahlung Ehepaar, beide sozialversicherungspflichtig beschäftigt und nicht in der Kirche. Der Ehemann (StKl III) verdient monatlich 2.562 €, die Ehefrau (StKl V) 854 €. Keine weiteren Einnahmen oder Ausgaben. Berechnung erfolgt für Kalenderjahr 2013. Die Sozialversicherungsbeiträge (Renten-, Kranken-, Pflege- und Arbeitslosenversicherung) werden in der Berechnung steuermindernd berücksichtigt.

| Ehemann | Ehefrau | Summe | |

| StKl. 3 | StKl. 5 | ||

| monatlich | |||

| Lohn | 2.562 € | 854 € | 3.416 € |

| Lohnsteuer | 135,16 € | 87,16 € | 222,32 € |

| Jahr | |||

| Lohn | 30.774 € | 10.248 € | 40.992 € |

| Lohnsteuer | 1.621,92 € | 1.045,92 € | 2.667,87 € |

| Jahressteuer nach Einkommensteuertarif | 3.548,00 € | ||

| Nachzahlung | 880,16 € | ||

Ergebnis: Die Steuerklassenwahl III/V führt zu einer Nachzahlung bei der Jahressteuer von 880,16 €. Der Ehemann bezieht in diesem Beispiel 75% des gesamten Arbeitslohnes.

Um dem (richtigen) Jahresergebnis möglichst nahe zu kommen, stehen den Ehegatten zwei Steuerklassenkombinationen (nämlich 3/5 und 4/4) sowie das Faktorverfahren zur Auswahl.

Steuerklasse III

In die Steuerklasse 3 fallen unter anderem folgende Arbeitnehmer:

- Verheiratete Arbeitnehmer, wenn beide Ehegatten im Inland wohnen (also unbeschränkt steuerpflichtig sind) und nicht dauernd getrennt leben und der (andere) Ehegatte keinen Arbeitslohn bezieht oder für ihn die Steuerklasse V gebildet worden ist.

- Verwitwete Arbeitnehmer, wenn beide Ehegatten im Zeitpunkt des Todes im Inland gewohnt und nicht dauernd getrennt gelebt haben. Verwitwete erhalten also für das Jahr, in dem der Ehegatte stirbt und für das folgende Jahr noch die Steuerklasse III.

Steuerklasse V

In die Steuerklasse 5 können diejenigen Arbeitnehmer auf Antrag eintreten, deren Ehegatte die Steuerklasse 3 wählt. Als Lohnsteuer wird der Betrag erhoben, der sich ergibt, wenn von der für den gemeinsamen Arbeitslohn beider Ehegatten geschuldeten Lohnsteuer die vom Ehegatten mit der Steuerklasse III entrichtete Lohnsteuer abgezogen wird.

Da den Arbeitgebern der Ehegatten – wie oben schon gesagt – dabei jeweils nur der eine Arbeitslohn, nicht aber der Arbeitslohn des anderen Ehegatten bekannt ist, kommt eine gesetzliche Unterstellung zum Tragen: Unterstellt wird nämlich, dass bei dem Ehegatten, der in die Steuerklasse V einzureihen ist, sein Arbeitslohn 40% des Arbeitslohnes beider Ehegatten betrage.

Trifft dieses Verhältnis der Arbeitslöhne zueinander zu, so wird die Lohnsteuer zutreffend erhoben. Beträgt der Arbeitslohn des geringer verdienenden Ehegatten weniger als 40 % des gemeinsamen Arbeitslohns beider Ehegatten, so wird eine zu geringe Lohnsteuer erhoben. Die während des Kalenderjahres zu wenig einbehaltene Lohnsteuer wird für diese Arbeitnehmer im Wege der Veranlagung zur Einkommensteuer nacherhoben (Quelle: Elektronisches Wissen Lohn und Personal der DATEV).

Hinweis:

Ehegatten, die nur Einkünfte aus nichtselbständiger Arbeit beziehen und bei denen einer die Steuerklasse V gewählt hat, sind nach § 46 Absatz 2 EStG gesetzlich zur Abgabe einer Einkommensteuererklärung verpflichtet.

Tipps zur Vermeidung der Steuernachzahlung

Achten Sie bei der Wahl der Steuerklassen III/V darauf, dass der höher Verdienende maximal 65% des gesamten Arbeitslohns beider Ehegatten verdient. Nur dann kann er ohne Nachteile bei der Jahressteuer die Steuerklasse III wählen, der andere Ehegatten dementsprechend die Klasse 5. Hat der höher Verdienende dagegen noch erhebliche Kosten (deutlich über 1.500 €) im Zusammenhang mit seinem Beruf z.B. Fahrtkosten, so kann er – auch wenn er über der Grenze von 65% liegt – die Steuerklasse III wählen (der Partner dann V). Die bei ihm angefallenen Kosten werden bei der Jahreserklärung steuermindernd geltend gemacht werden und helfen im Ergebnis die sonst eintretende Nachzahlung zu vermeiden.

Beispiel 2: Steuerklassenkombination III/V - Erstattung Abwandlung von Beispiel 1: Der Ehemann (StKl III) verdient monatlich nur 1.500 €, alle anderen Angaben unverändert.

| Ehemann | Ehefrau | Summe | |

| StKl. 3 | StKl. 5 | ||

| monatlich | |||

| Lohn | 1.500 € | 854 € | 2.354 € |

| Lohnsteuer | 0,00 € | 87,16 € | 87,16 € |

| Jahr | |||

| Lohn | 18.000 € | 10.248 € | 28.248 € |

| Lohnsteuer | 0,00 € | 1.045,92 € | 1.045,92 € |

| Jahressteuer nach Einkommensteuertarif | 896 € | ||

| Erstattung | - 149,92 € | ||

Ergebnis: Die Steuerklassenwahl III/V führt hier zu einer Erstattung bei der Jahressteuer von 149,92 €. Der Ehemann bezieht in diesem Beispiel 63,7% des gesamten Arbeitslohnes.

Liegt der Verdienst des einen Ehegatten erheblich über der Grenze von 65% des gemeinsamen Arbeitslohnes, so empfiehlt sich dagegen die Steuerklassenkombination IV/IV (4/4).

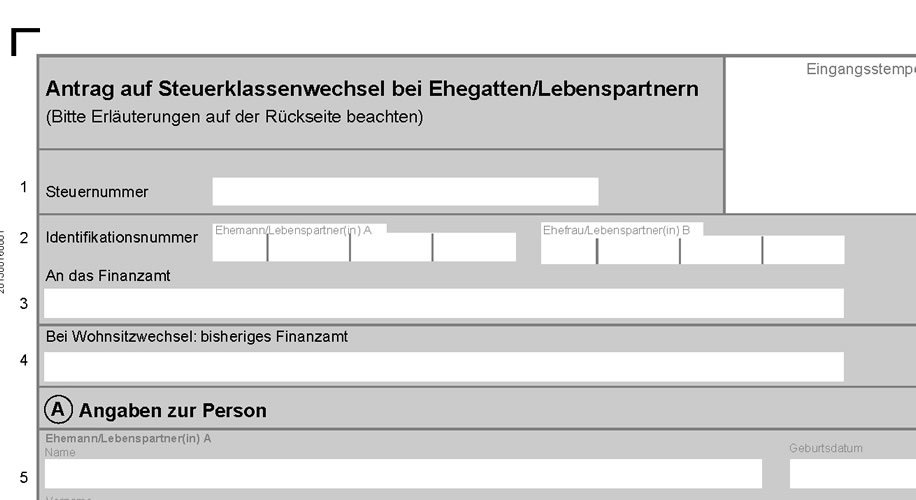

Möglich ist auch die Wahl des sogenannten „Faktorverfahrens“. Im Faktorverfahren wird für beide Ehegatten die Steuerklasse IV angewandt, allerdings reduziert um einen durch das Finanzamt besonders zu ermittelnden Faktor, der die steuermindernde Wirkung des Splittingverfahrens (§ 32a Abs. 5 EStG) beim Lohnsteuer-Abzug berücksichtigt. Die Ermittlung ist kompliziert, zudem ist ein Antrag nach amtlich vorgeschriebenem Vordruck (§ 39a Abs. 2 EStG) erforderlich. Dieses Verfahren ist daher in der Praxis sehr selten.

Hinweis:

Bedenken Sie bei der Wahl der Steuerklassen, dass der daraus abgeleitete Nettoverdienst auch Grundlage für die Bemessung von staatlichen Sozialleistungen sein kann, z.B. Arbeitslosengeld. Dementsprechend kann in solchen Fällen trotz steuerlicher Nachteile die Steuerklassenkombination III/V doch wieder vorteilhafter sein.